全国PPP市场竞争态势分析

日期:2016-10-10

全国PPP市场竞争态势分析

根据中国政府采购网以及各省政府采购网上的信息,2014年1月1日至2016年8月28日,落地的PPP项目共有913个,中标总金额共1.47万亿元。上述项目中共有245个公布了中标社会资本的投资回报率,我们以此为样本对近期市场上PPP项目回报率的变化趋势进行了分析。

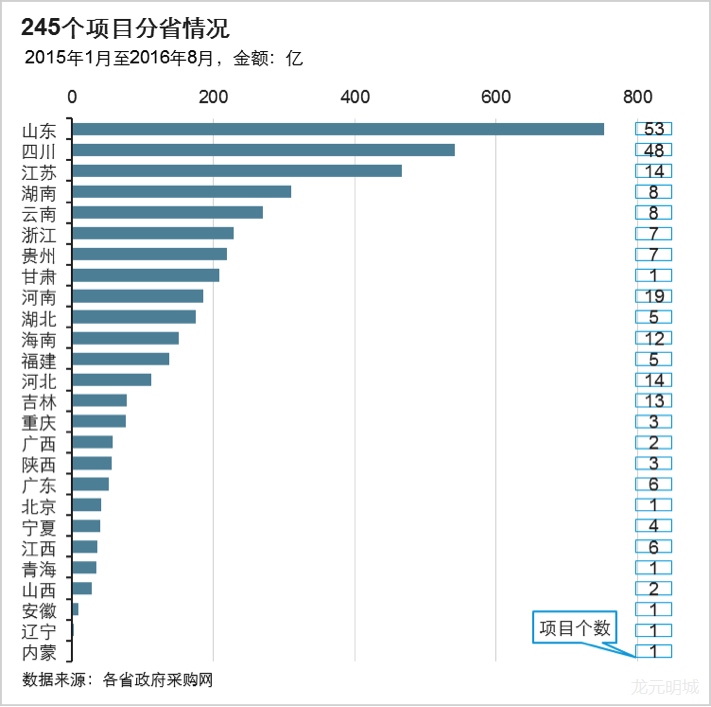

245个项目中有10个项目的规模信息不详,为了方便计算和分析现将其规模金额记作0,由此可得总金额为4266亿元,这些项目主要分布在以下省份中:

从上图中可以看出,总共有26个省份的245个项目公布了回报率信息,其中项目总规模最大的山东省,共752亿元,有53个项目,第二是四川省541亿,有48个项目,项目个数超过10个的省份还有江苏省14个项目、河南省19个项目、海南省12个项目、河北省14个项目、吉林省13个项目,可以看出,这7个省份在项目中标回报率信息的披露上较为全面。

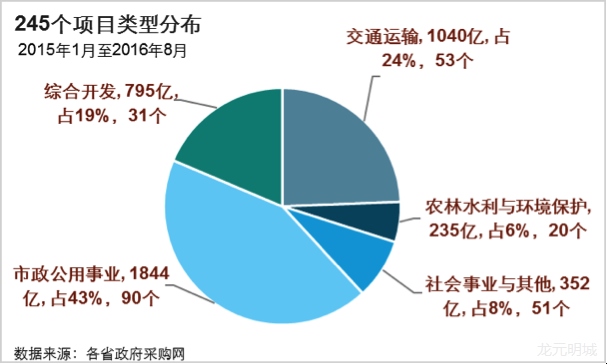

按照国家第三批PPP示范项目申报要求将项目分为5个类型,交通运输、农林水利与环境保护、社会事业与其他、市政公用事业和综合开发,各类型项目的占比情况如下图所示:

从项目类型占比情况来看,总金额占比最大的为市政公用事业类项目,规模为1844亿,占总项目金额得43%,项目个数也排名第1,总共有90个,市政公用事业类项目包括轨道交通、停车场、地下综合管廊、海绵城市建设、城市黑臭水体整治、市政路桥、供水、排水及污水处理、供气、供热、供电、园林绿化、垃圾处理、农村污水垃圾治理等;金额排名第2的是交通运输类项目,总规模1040亿,占24%,共有53个项目,交通运输类项目有公路、桥梁隧道、铁路、民航、水运、公交系统、物流系统等;综合开发类项目排名第3,金额795亿,占19%,有31个项目,这类型项目有城镇综合开发、环境综合治理、保障性安居工程、智慧城市等。

根据搜集的中标数据情况来看,中标企业的类型主要有:建筑承包商、运营商、投资机构和金融机构(银行),不同类型的中标企业单独或者以联合体形式中标的占比情况如下图:

可以看出,在公布了回报率信息的245个项目中,类型为建筑承包商的企业参与率最高,不论是项目个数或是总中标金额都位列第1,其中建筑承包商单独中标的项目总金额排名第1,,有1665亿,占比39%,一共133个项目;金额数量排名第2的为建筑承包商与运营商的联合体,中标17个项目共719亿,占17%;建筑承包商和投资机构的联合体排名第3,总金额为553亿,共20个项目。2015年到2016年中金融机构参与的PPP项目共有20个,其中有13个项目的回报条件中规定了投资回报率,可以看出,金融机构在项目的选择中比较在意回报条件中的投资回报率。

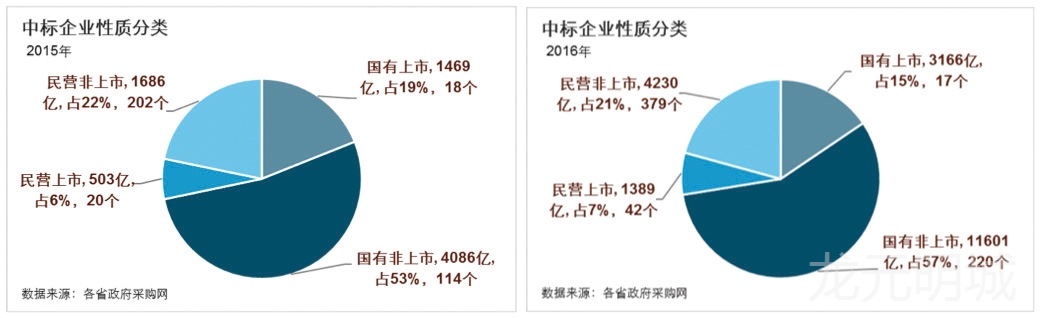

将联合体内的所有企业拆开后,245个项目的中标人一共包含358个企业,其中民营企业的个数较国有企业的个数稍多,共有184个,占比为51%,国有企业共有174个,占比为49%,非上市企业在民营企业和国有企业中都占大多数,比例均为42%。

1. 整体趋势

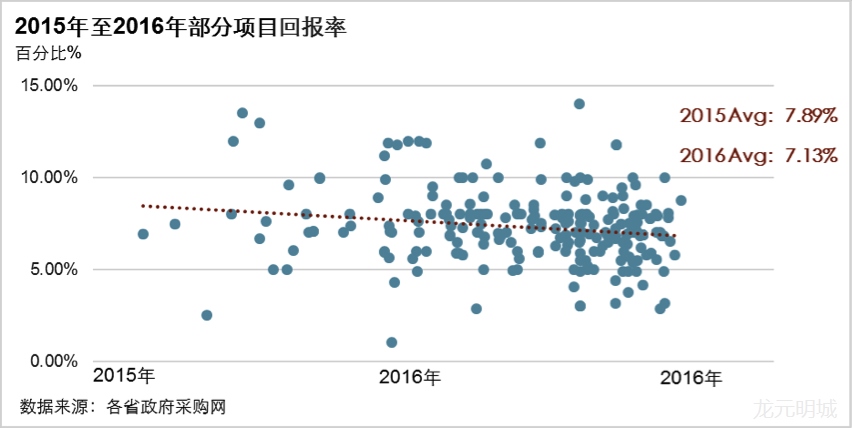

2015年至2016年部分项目回报率如下图:

注:上述数据已剔除3个不具代表性的回报率过高(20%)或过低(0.01%)的项目,这些项目回报率属于极值将会影响平均值水平,且由于2014年的项目较少,且其中有具体回报率信息的项目仅有1个,故在此也不做讨论。

从图中信息和具体数据中可以看出,2015年至2016年PPP项目的回报率有下滑的趋势,其中2015年平均回报率为7.89%(共57个项目),2016年8月前的平均回报率为7.13%(共184个项目),平均下降约0.7个百分点。

项目投资回报率排名在前20%和后20%的企业类型如下图所示:

在除去3个投资回报率过高和过低的极值项目和1个2014年的项目后,剩下的241个项目中回报率排名在前20%的共有48个项目,回报率范围在8.3%到14%,这些项目中类型为建筑承包商的企业参与的项目共有36个,中标企业只有建筑承包商的项目占52%,投资机构参与的项目有10个,剩下的参与者为运营商和金融机构(银行),共有14个项目。项目回报率排在后20%的有48个项目,回报率范围在1.0%至5.94%,其中占比最高的企业类型还是建筑承包商,参与的项目有42个,第2为运营商,共参与10个项目,最后是金融机构,参与2个项目。

在企业性质占比方面,回报率排名在前20%的项目有48个,参与的企业共70个,其中国有企业较多,共有36个,占51%,国有上市企业有1个,剩下的35个为国有非上市企业;参与项目的民营企业共有34个,占比为49%,民营上市企业有5个,民营非上市企业有29个。回报率排在最后20%的企业中,国有企业有53个,比民营企业多了17个,其中非上市的企业较上市企业占比多,国有非上市企业47个,占比53%,民营非上市企业31个,占比为35%。

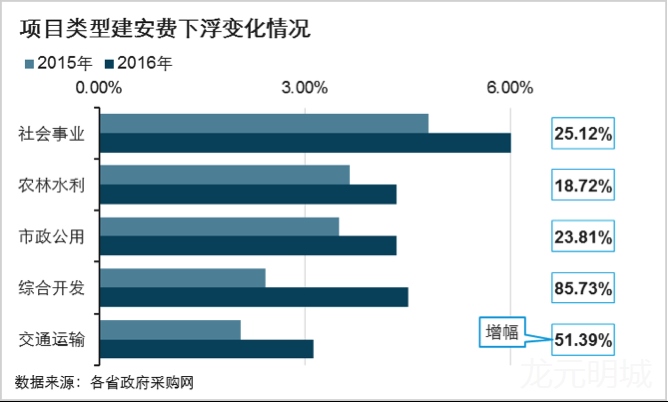

2. 按项目类型分类—交通运输类项目回报率下降最大

从上图中不同项目类型的回报率情况来看,社会事业与其他类项目回报率有小规模增长外, 农林水利与环境保护、交通运输、综合开发、市政公用事业四种不同类型项目的回报率从2015年到2016年均有一定的下浮。

其中下浮最大的为交通运输类的项目,从2015年的8.86%下降到2016年的6.86%,下降了2个百分点,下降幅度为22.59%,交通运输类的项目主要包括公路、桥梁隧道、铁路、民航、水运、公交系统、物流系统的建设和运营,合作期限较长一般在10年以上,项目回报率下降幅度最大;增幅最大的为社会事业与其他类项目,从2015年的平均回报率7.20%到2016年的7.31%,两年来的回报率有小幅度的上升,社会事业与其他类项目包括教育、科技、文化、旅游、医疗卫生、养老、体育等领域的基础设施和公共服务等类型项目,这类型项目带有一定的公益性且不属于强运营的项目,所以回报方式一般为使用者付费加可行性缺口补助,回报率有小幅上升。

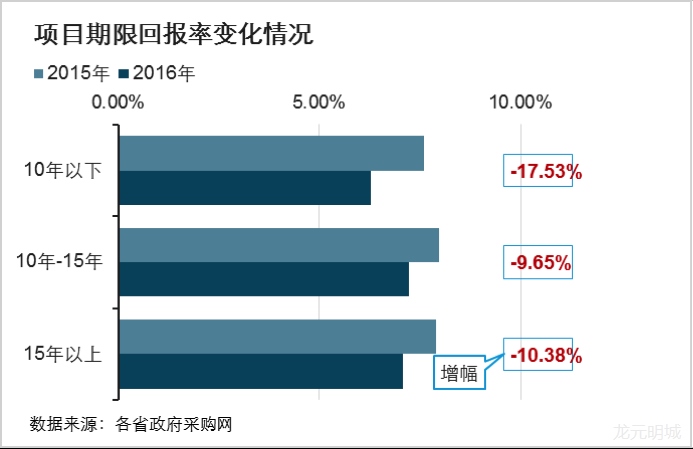

3. 按项目期限分类—期限10年以下项目回报率下降最大

从项目不同期限的回报率情况来看,去掉27个期限不详的项目后还剩下214个项目,分为10年以下的短期项目、10年至15年的中期项目和15年以上的长期项目,这些不同期限的项目从2015年到2016年回报率均有不同幅度的下降。

下降幅度最大的为期限在10年以下的短期项目,从7.59%下降到6.26%,下降约1.4个百分点,下降幅度为17.53%,短期项目一般有城市道路、产业园区和市政配套设施等,运营期较短回报率下降幅度最大;下降幅度排名第2的为15年以上的长期项目,从2015年的平均回报率7.89%下降到2016年的7.07%,下降0.8个百分点,下降幅度为10.38%,这218个项目中15年以上的长期项目包括污水处理、城市供水、医院学校的新建或拆迁、地下综合管廊、轨道交通和高速公路等类型的项目,此种重经营的项目经营期较长,回报方式一般为使用者付费,两年来的投资回报率下降较多;回报率下降幅度最小的为10年至15年的中长期项目,从2015年的7.98%下降到2016年的7.21%,下降近0.8个百分点,下降幅度为9.65%,中长期项目包括国道改扩建、城市保障房建设、文化旅游园区、公共设施系统等,这类型的项目在近两年内投资回报率下降幅度较小。

4. 吉林省投资回报率下浮最大,江西省投资回报率上涨最多

26个省份中共有以上14个省份在2015年和2016年均有项目投资回报率信息,上图为这些省份两年来投资回报率的变化情况。其中下降幅度最大的为吉林省,从2015年投资回报率8%下降到2016年的6.02%,下降近2个百分点,降幅为24.75%;投资回报率下降幅度排名第2的是云南省,2016年的投资回报率为7.24%,相较于2015年的9.6%下降了近2.4个百分点,下降幅度为24.58%;在回报率有所上涨的省份中,上涨幅度最大的为江西省,从2015年的投资回报率4.9%上升到2016年的6.34%,上浮率为29.39%;上涨幅度排名第2的是重庆市,从5%上升到6.23%,涨幅24.6%。

5. 建安工程费下浮有所增长

注1:2015年至2016年的项目中,有建安工程费下浮具体信息的项目共有85个,剔除掉一个下浮率为42.9%的特殊项目(对平均值有所影响),剩下的项目有84个。

注2:建安工程费下浮率在不同地区、行业和定额标准下的差异较大,考虑到样本数量的关系,此处不再精细划分。

由上图中可以看出,2016年平均建安工程费下浮率为4.64%(60个项目),比2015年的3.45%(24个项目)有近1.2个百分点的上升,2015年的24个项目中有7个项目的下浮率在1%以下,且还有4个项目的建安工程费下浮率为0%以及1个项目的建工程费用上浮1.85%的情况,而2016年来均为建安工程费下浮。

从不同类型的项目建安工程费下浮水平的情况来看,下降增幅最大的为综合开发类项目,从2015年的2.42%增加到了2016年的4.50%,增幅为85.73%;增幅排名第2的项目类型为交通运输类,2015年时这类项目中标条件中的工程下浮率平均值为2.06%,2016年为3.12%,增长了1个百分点,增幅为51.39%;下降幅度增加最少的为农林水林与环境保护类项目,从2015年的3.65%增加到2016年的4.33%,增加近0.7个百分点,增幅为18.72%。

总的来说,随着国内PPP项目的兴起和财政部的大力推广,越来越多的企业开始投身到这个行业中来,这不仅说明了近两年来该行业的迅猛发展,也导致了行业中竞争的愈发激烈和回报条件的愈发苛刻。

根据近年来PPP落地的情况以及明城收集的中标数据,现将中标企业大致分为了三个类型,建设承包商、运营商以及投资机构(包括金融机构),将企业性质大致分为四个,上市的国有企业、非上市的国有企业、上市的民营企业以及非上市的民营企业。

从上图中可以看出,在不同类型中标企业总中标金额占比上,2015年的占比情况与2016年基本上是一致的,建筑承包商均以67%的占比位列第一,随后依次是运营商和投资机构,这两年来PPP中标企业中建筑承包商还是占据了绝大多数。,三个类型的中标企业从2015年到2016年均有一倍以上的增长,其中增速最快的是建筑承包商,从2015年的总中标金额5190亿增长到了2016年的13729亿,增速为165%;增长率排名第2的是类型为运营商的企业,从2015年的1416亿增长到了2016年3706亿,增速有162%;最后是投资机构,从2015年的总中标金额1139亿到2016年2964亿,增速达到了159%。

从不同类型的企业个数情况来看,2016年中参与PPP项目的企业较2015年也有所增长,增加最多的为投资机构,从31个到79个,增速超过100%,其次为建设承包商,从197个到384个,增长一倍,最后增加较少的为运营商,从126个增加到了195个(数据中按年份去掉了重复的企业)。在2015年至2016年中,银行参与的PPP项目共有20个,其中2016年有12个,比2015年增加了4个,可以看出,PPP项目的竞争不仅在建筑承包商和运营商中,投资机构以及金融机构也开始抓住机会进军PPP行业。

2015年和2016年总中标金额占比的情况如上图所示,国有企业中标金额均占据总金额的72%,其中国有非上市的企业比国有上市企业来说中标金额较多,剩下的为民营企业中标,民营非上市企业中标金额也超过民营上市企业。从变化情况上来看,中标金额增幅最大的为国有非上市企业,从2015年4086亿上升到了2016年的11601亿,增幅为184%,中标金额占比也上升了4个百分点;其次为民营上市企业,从2015年的中标额503亿到2016年1389亿,增幅176%,占比上升1个百分点;排在第3的是民营非上市企业,从1686亿上升到4230亿,上涨幅度为151%;最后是国有上市企业,中标金额从1469亿到3166亿,上涨幅度为115%,占比减少了4个百分点。

去掉了相同企业后,2015年和2016年分别有354个、658个企业参与到PPP项目中,从企业个数的变化情况来看,中标的民营企业个数是多于国有企业的,增加最多的为民营上市企业,从20个到42个,企业个数增长一倍,其次为国有非上市企业,从114个到220个,增长近一倍,最后为国有上市企业,2016年较2015年减少1个。

很多小型民营企业由于自身资质专业资金等问题主要中标的都是体量较小的PPP项目,所以在中标金额上国有企业要远多于民营企业,但近年来很多民营企业也跟上了PPP行业的热潮,这点从中标PPP项目的民营企业个数增长情况上也可以看出,民营上市企业相对来说更具竞争力,但在与国企竞争的同时也可以寻求更多合作学习的机会,做强自己才能更加做好PPP。

对未来市场竞争态势,我们的基本判断如下:

PPP市场活力进一步提升,交易金额将继续提高。但同样需要注意的是,虽然市场的关注点已经从PPP项目“落地难”转向PPP市场太火,但由此引发的一些恶性竞争、地方保护、歧视性条款等方面也需要参与者和监管层的关注。此外落地之后的实施过程才是决定项目成败的关键,不同地区、行业和企业实施项目的效率分析也面临考验。

参与者分化将更为明显。具备先发优势的国有企业将获得更多的市场份额,民营企业的市场地位和参与机会需要加强。我们认为一方面市场需要加强公平性的建设,另一方面民营企业也需要根据自身情况深入研究如何从重重包围中找到突围的道路。

不同规模、不同行业中的项目将在期限、回报率等方面体现更多的差异性。对这些特征发散或收敛趋势的把握将帮助具备洞察力的社会资本在“红海”中收获更高回报。

作者:龙元明城投资管理(上海)有限公司 投资发展部 研究员 梁雪