地方国企参与PPP项目大调查

日期:2017-05-25

在近3年的PPP市场的盛况中,地方国企与央企、民企一起构成了我国PPP领域社会资本的主力军。虽然《财金(2014)113号文》中对地方国企参与PPP项目作出了一定的限制,规定“本指南所称社会资本是指已建立现代企业制度的境内外企业法人,但不包括本级政府所属融资平台公司及其他控股国有企业”,但我们发现地方国企通过跨层级投资和跨区域投资突破了这一限制,斩获了巨大的PPP市场份额。本文延续《PPP大玩家的“套路”——百亿俱乐部全方位扫描》中采用的分析框架,对地方国企参与国内PPP项目的整体情况进行了统计分析,进一步地对其参与PPP项目的行为特征进行了讨论。

本文所指的地方国企是指各地方政府(省、市、县区)国资委实际控制的国有企业。本部分我们对地方国企的来源省份、行业背景、上市有否等基本特征做了统计分析。

1、来源省份

根据龙元明城统计整理的全国PPP项目数据库,截至2017年4月,全国已公布成交信息的PPP项目个数2869个,项目总规模约4.49万亿(根据2820个已公布项目规模的PPP项目计算);其中,地方国企作为独立中标人或作为联合体牵头人中标的PPP项目606个,项目总规模8955.91亿元,平均规模为15.3亿元。在地方国企中标的近9000亿项目中,共有314家地方国企作为社会资本斩获了606个PPP项目。我们按照其注册地为划分依据统计了其来源的区域,我们发现四川省、北京市、浙江省、福建省、山东省是地方国企型社会资本的制造大省,分别有32、29、22、22和21家地方国企参与了本省和外省的PPP项目。具体如下图所示:

2、行业背景

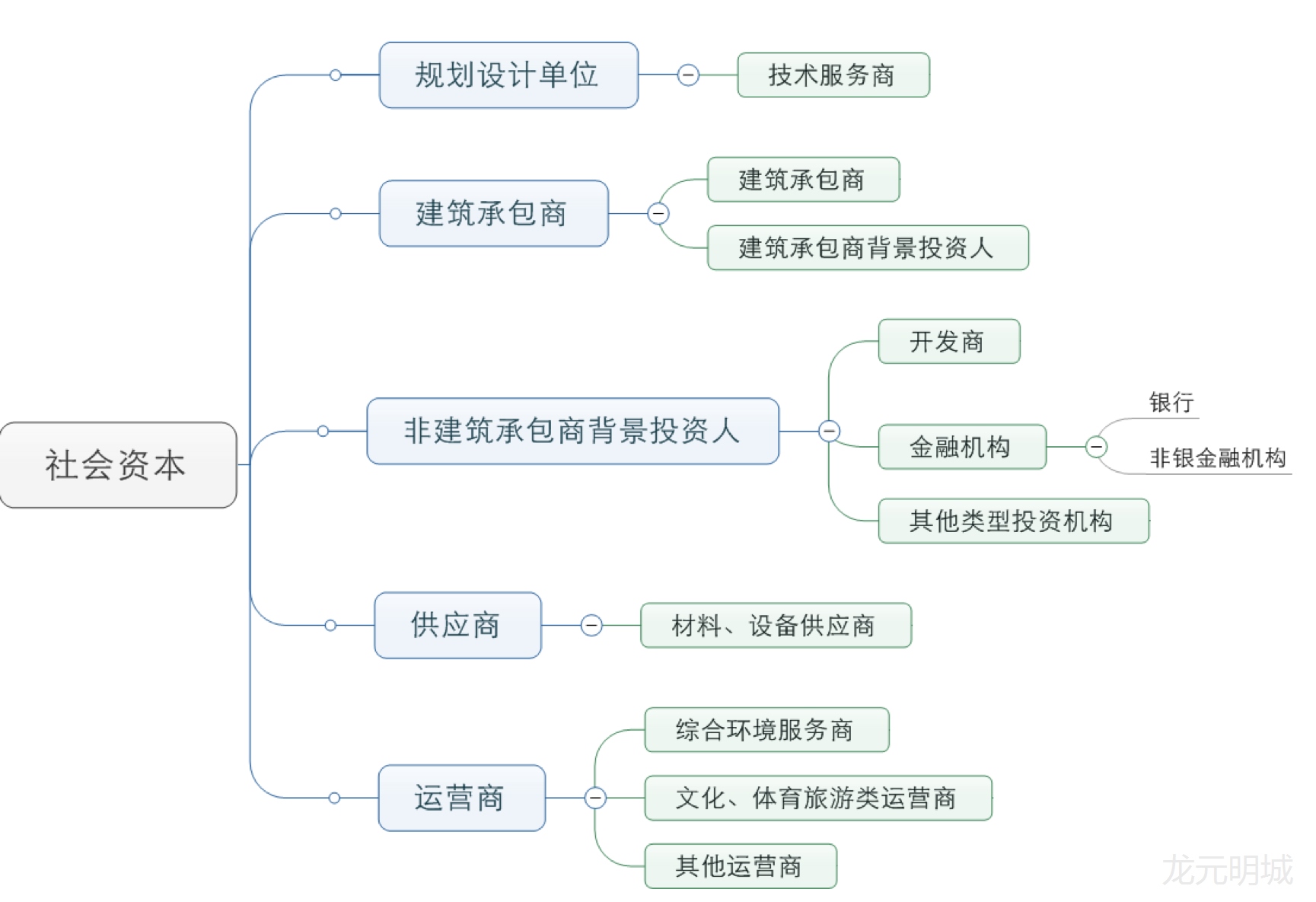

PPP市场上社会资本的行业背景丰富多样,为了便于分析,我们按照以下口径对社会资本的行业背景进行了划分:

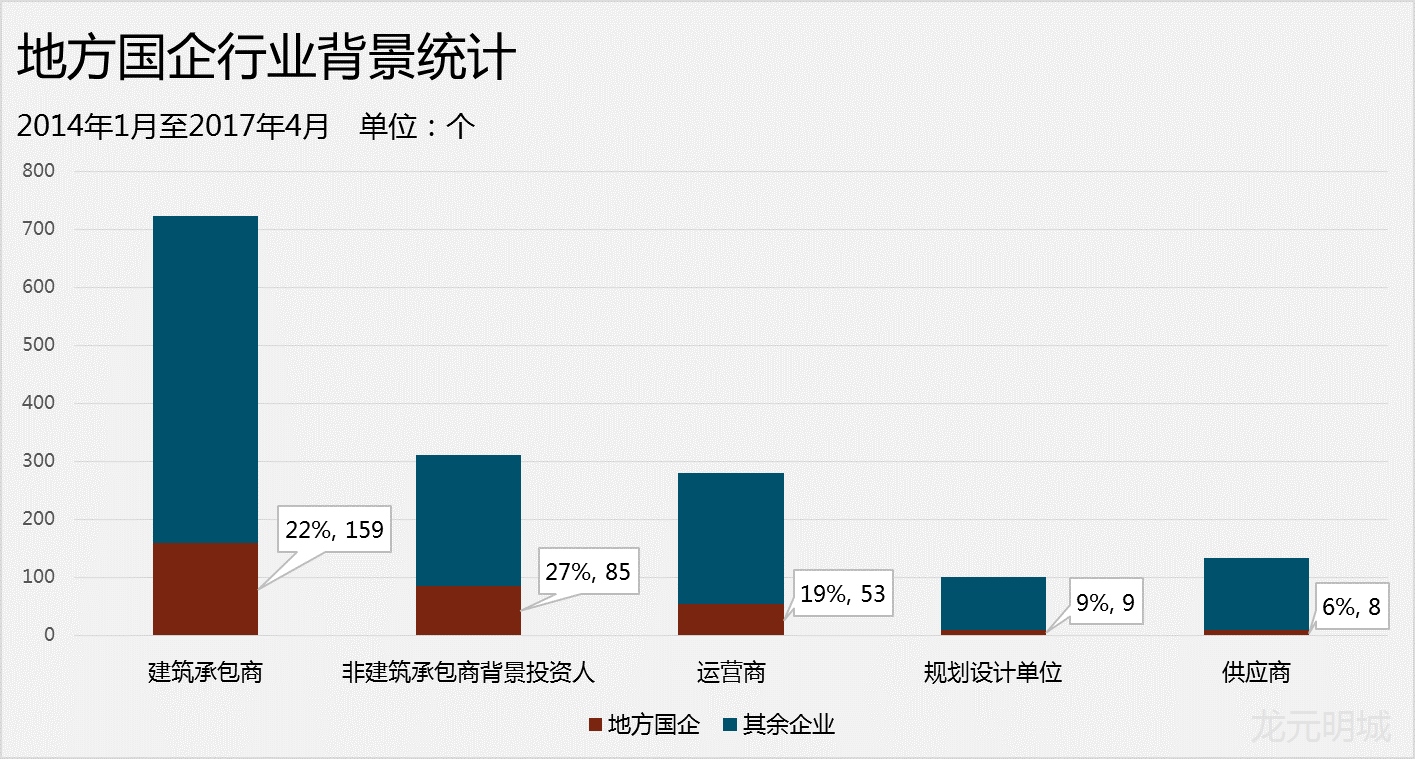

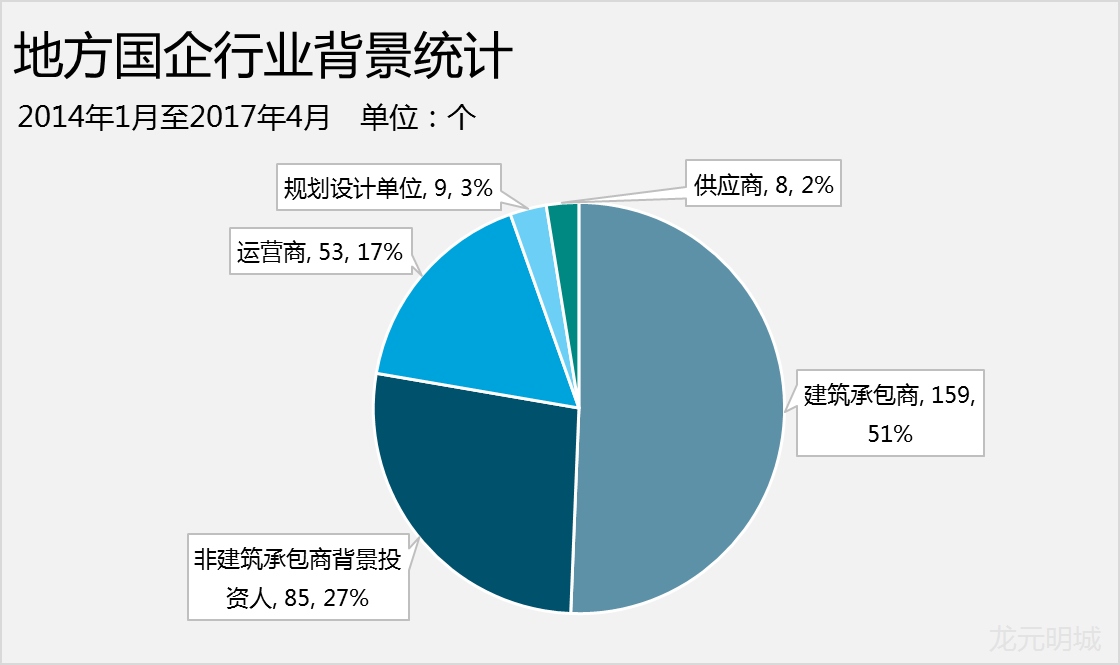

根据上述行业背景分类,314家地方国企中,159家为建筑承包商(含11家建筑承包商背景投资机构),占比达到50.6%,可以说建筑承包商类型的地方国企构成了地方国企和国内PPP市场社会资本的绝对主力。其余85家为非建筑承包商背景投资机构人,53家为运营商,8家为供应商,9家为规划设计单位。其中,非建筑承包商背景投资人企业个数占比达27%。

注:本图的计算指标为该类型地方国企社会资本个数/该类型总社会资本个数

注:本图的计算指标为该行业背景地方国企社会资本个数/地方国企社会资本总个数

3、上市情况

314家地方国企中,共有18家为上市企业,非上市地方国企型社会资本占据了较大比例。

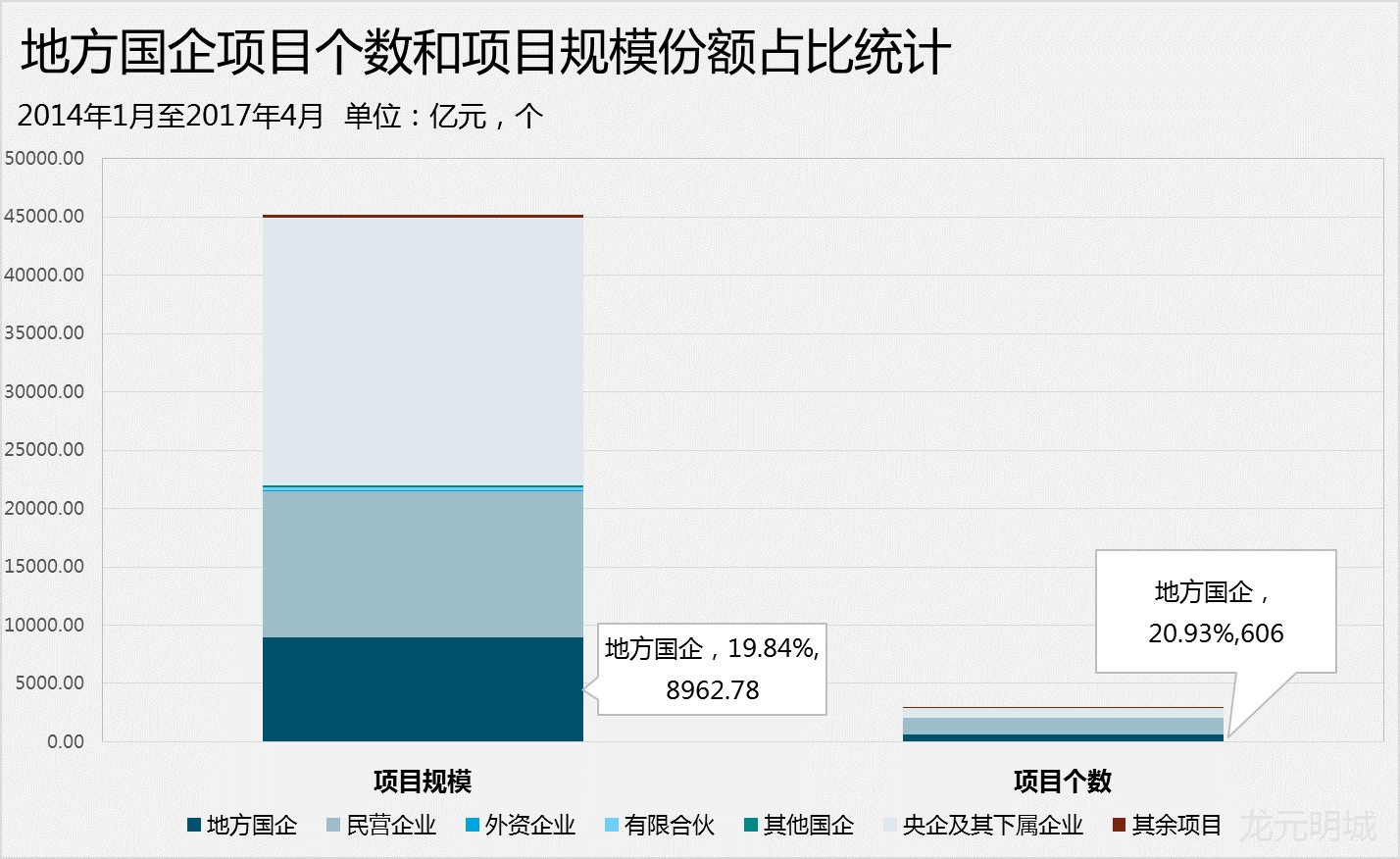

1、地方国企的中标规模

据统计,地方国企作为独立中标人或作为联合体牵头人中标的PPP项目606个,项目总规模8955.91亿元,平均规模为15.3亿元。成交份额分别占成交项目总个数的20.93%和成交项目总规模的19.82%。具体如下图所示:

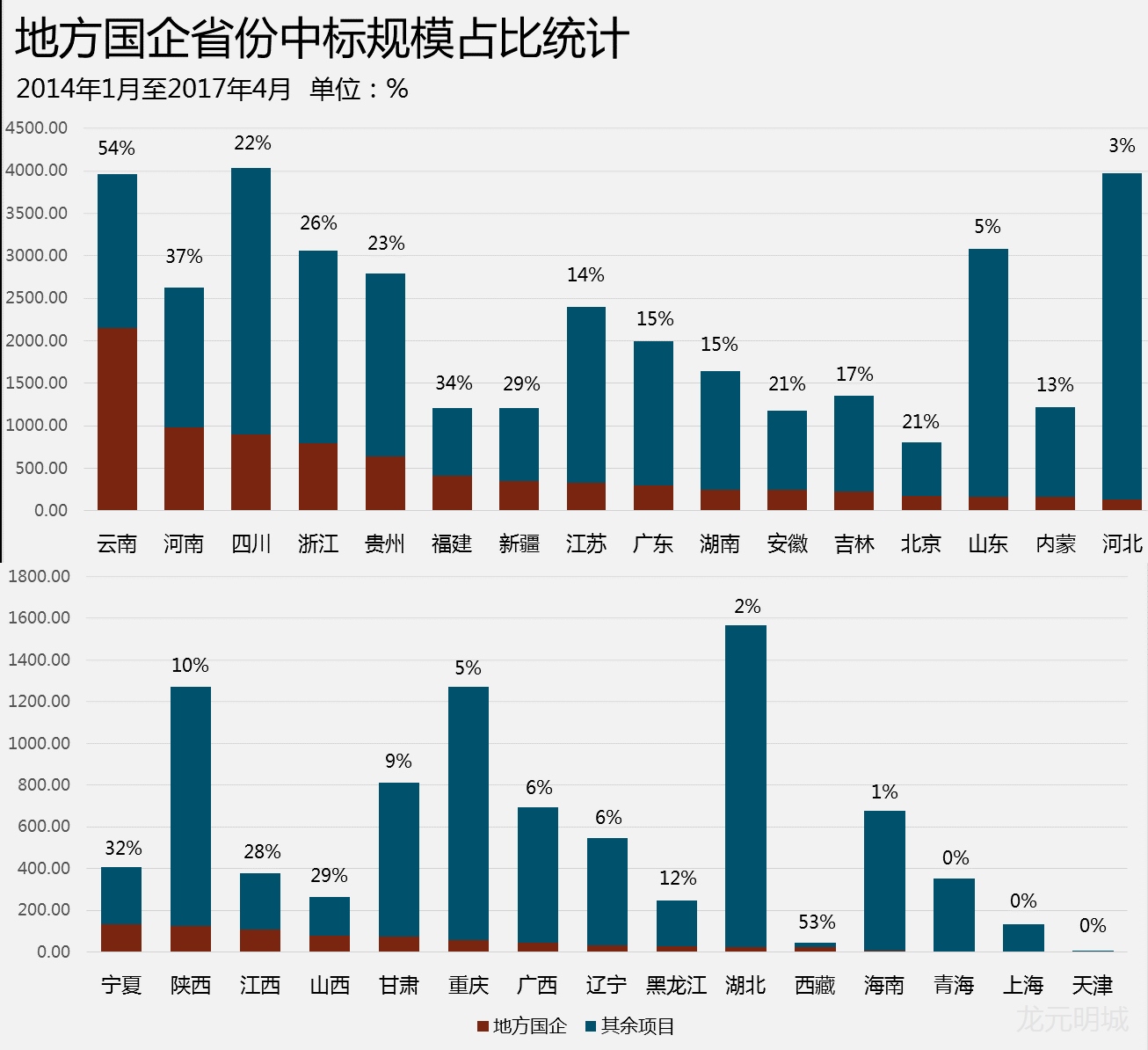

2、地方国企的中标区域分布

在中标项目的区域分布上,我们以地方国企中标项目规模和个数占地方总成交规模比例为指标(包括外地国企的跨区域投资),分析地方国企的整体竞争实力。根据统计结果,从区域分布来看,地方国企在西部地区投资的规模最大,金额达4455亿元,占到其累计投资规模的50%,占到西部地区PPP项目成交总规模的27.6%。若以地方国企中标规模占该省总落地项目金额比例来看,地方国企中标规模占比最高的为云南省,达到了54.4%,最低是海南省,为9.11%,而青海省、上海市、天津市的落地项目中没有地方国企的参与。

为了进一步考察了区域层面地方国企的成交情况,我们构建了如下指标来进行分析:

A=某省份PPP项目总成交金额,

B=某省份范围内地方国企型社会资本中标的总项目金额,

C=注册地在某省份的地方国企在该省的中标份额,

我们构建E=B/A,F=C/A两个指标来做进一步的分析。

根据分析结果,我们发现不仅各个省份的地方国企的市场份额有着较大的差异,地方政府对本地国企和外地国企投资人的青睐程度也有所不同。具体如下图所示:

注:本图的计算指标为E。

注:本图的计算指标为F。

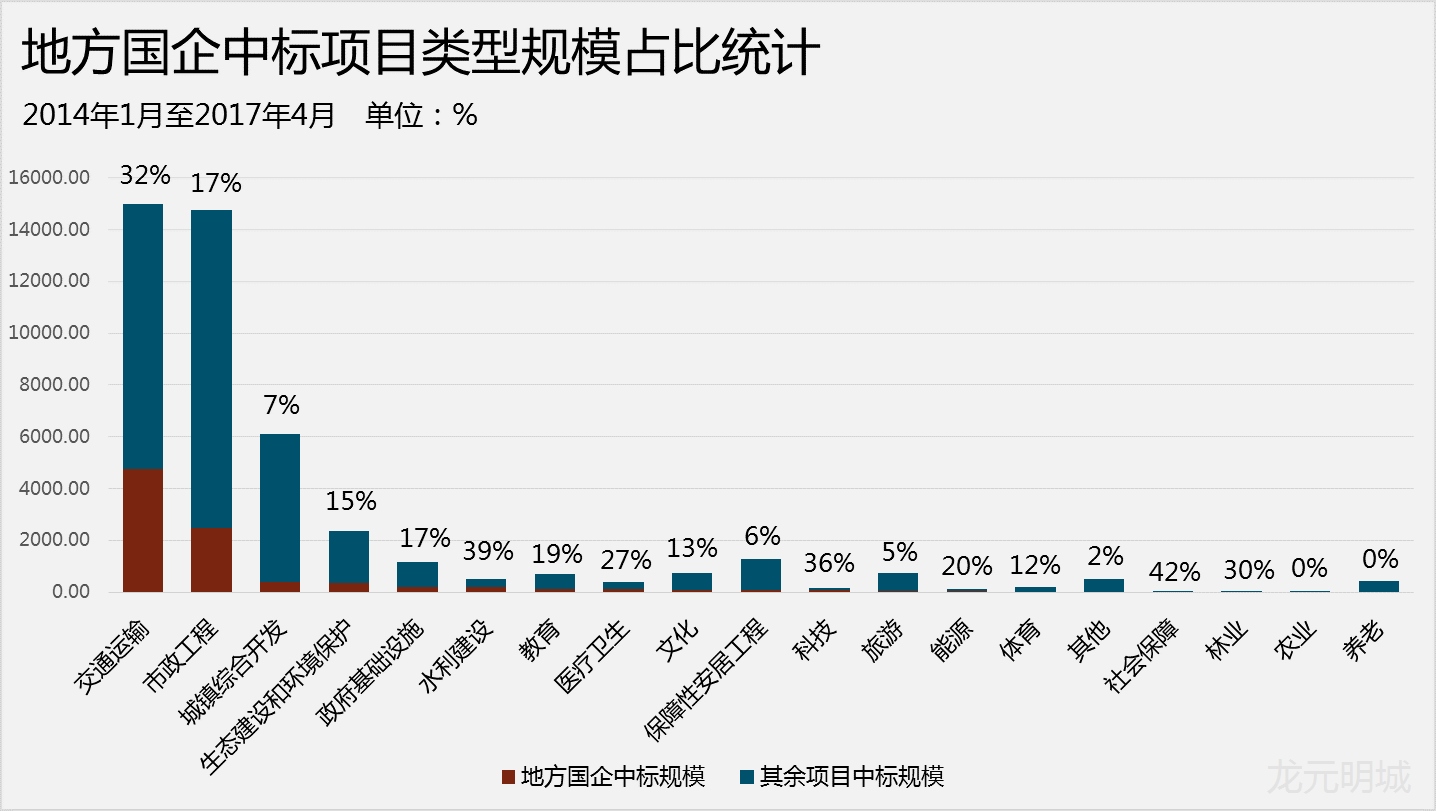

3、地方国企的中标项目类型

在中标项目类型方面,地方国企中标项目数量最多、规模最大的项目类型是交通运输,中标规模4750.04亿,项目个数152个,占地方国企中标项目总规模的53.04%,占地方国企中标项目总数量的25.08%;其次是市政工程,中标规模2469.57亿,项目个数269个,占地方国企中标项目总规模的27.57%,占地方国企中标项目总数量的44.39%。

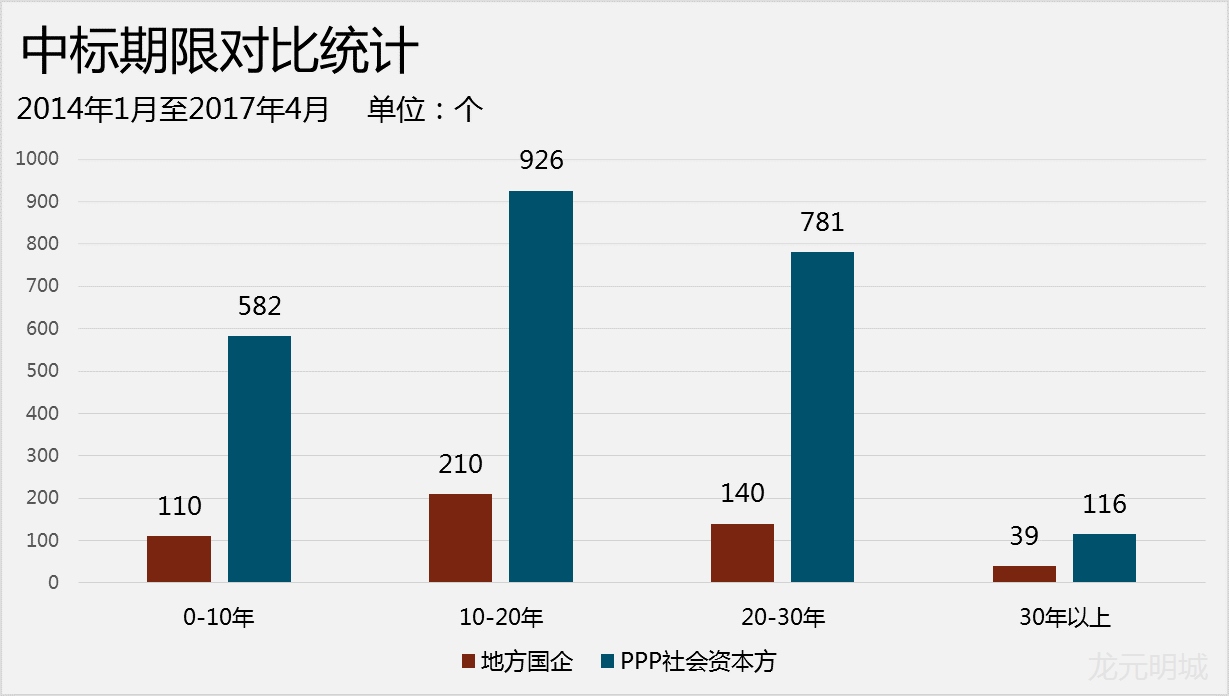

4、项目期限

地方国企中标的606个项目中有499个有较为明确的项目期限信息,其中10年以下(含10年)的项目个数为110个,10-20年的项目个数为210个,20-30年的项目个数为140个,30年以上的项目个数为39个。可以认为地方国企更偏好实施期限在20年以下的项目,其负责实施的0年-20年的PPP项目个数占到了样本总数的53%。具体如下图所示:

1、“起得早”or “赶得巧”

地方国企在2014年就开始介入PPP项目市场,2016年其中标的项目个数和金额进入了一个爆发期。数据显示2016年间地方国企中标的项目个数达352个,金额逾5000亿元。而截至2017年4月,2017年的中标项目个数已达到102个,金额达1463亿元,占全国成交规模的比例达到了25.21%,按照这一趋势,可以预计地方国企在PPP市场的参与度会愈发增强。

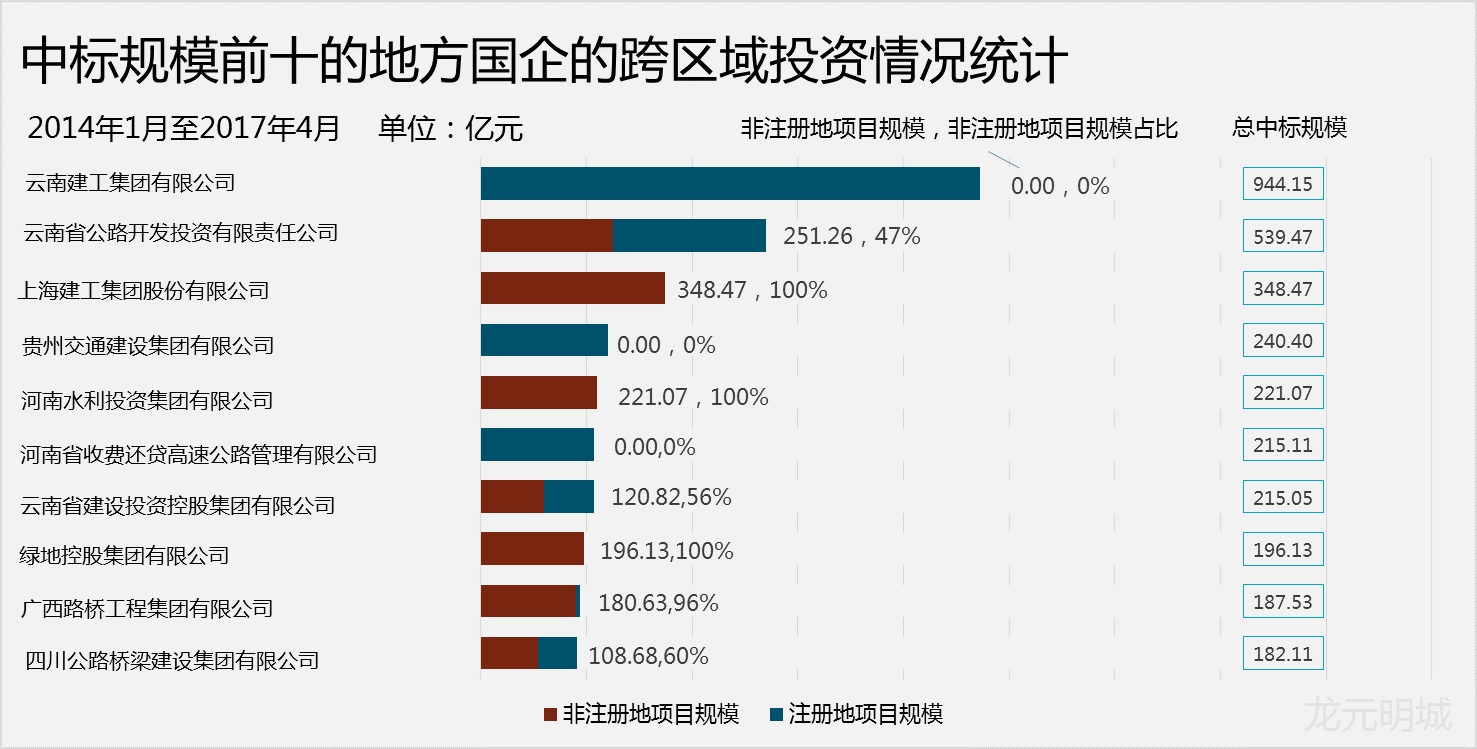

2、“过江龙”or“地头蛇”

跨区域投资是地方国企竞争项目的重要途径之一,我们根据其在注册地省份之外项目规模为指标分析其跨区域投资能力。在所有地方国企投资的项目中,中标人在本企业注册地省份中标的项目数为359个,中标金额为5142亿元;非注册地省份项目中标项目数为247个,金额为3800亿元。从整体统计结果来看,地方国企还是更倾向于在自己本省区域范围内投资,通过跨层级投资的方式来获得项目。地方国企在PPP跨区域投资方面也呈现出了非常明显的两极分化趋势,约有63%的地方国企并没有实现跨区域的突破,这些企业在各自注册地省份中标的项目规模占到了地方国企总成交规模的46%。与之相反,约有25.8%的地方国企则全部都是跨区域投资中标,占到了地方国企总成交规模的30.5%,形成了较为特殊的市场结构。我们进一步地考察了累计中标规模前十的地方国企的跨区域投资情况,发现规模前十的地方国企相比于其他地方国有企业展现出了更高的跨区域投资能力,除云南省两家地方国企以外,几乎都达到了100%跨区域投资。进一步的我们发现上述8家地方国企中有3家来自北京、有2家来自上海,战斗力值得学习。具体如下图所示:

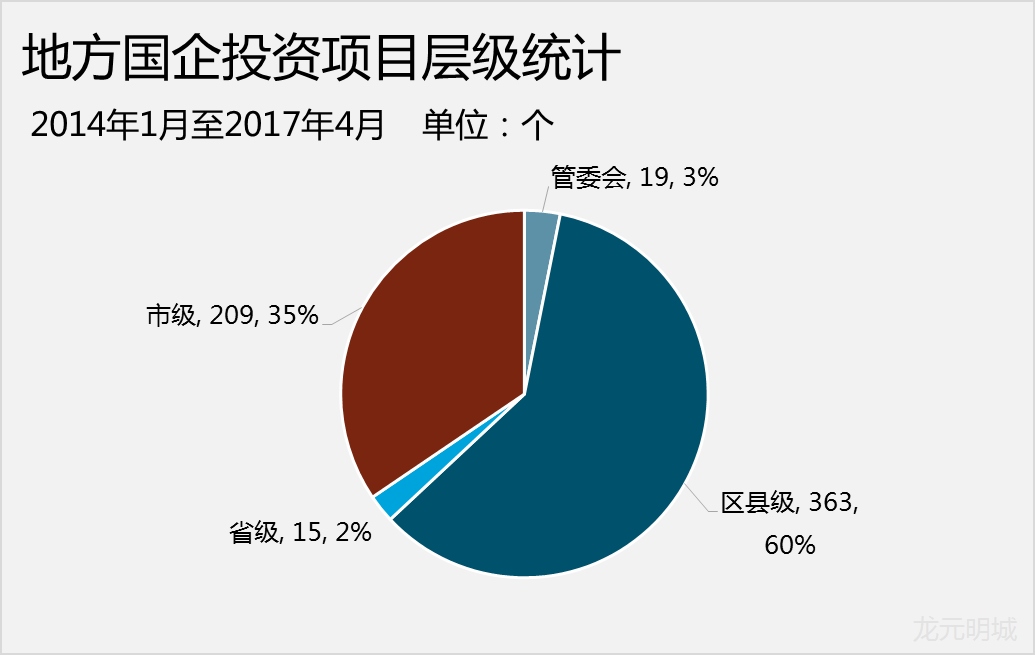

3、“高端路线”or“深入基层”

我们根据地方国企投资项目的行政层级统计了其投资项目的层级偏好。在纳入分析范围的606个项目中,市本级项目共有209个,县、区一级项目有363个;省级项目,管委会项目分别为15个和19个。可见地方国企投资项目时更青睐于县、区层级的项目,这一级项目的占比个数达到所有项目的60%。这与目前市场上常见的省、市级地方国企参与本省市、县区级PPP项目的情况较为吻合。

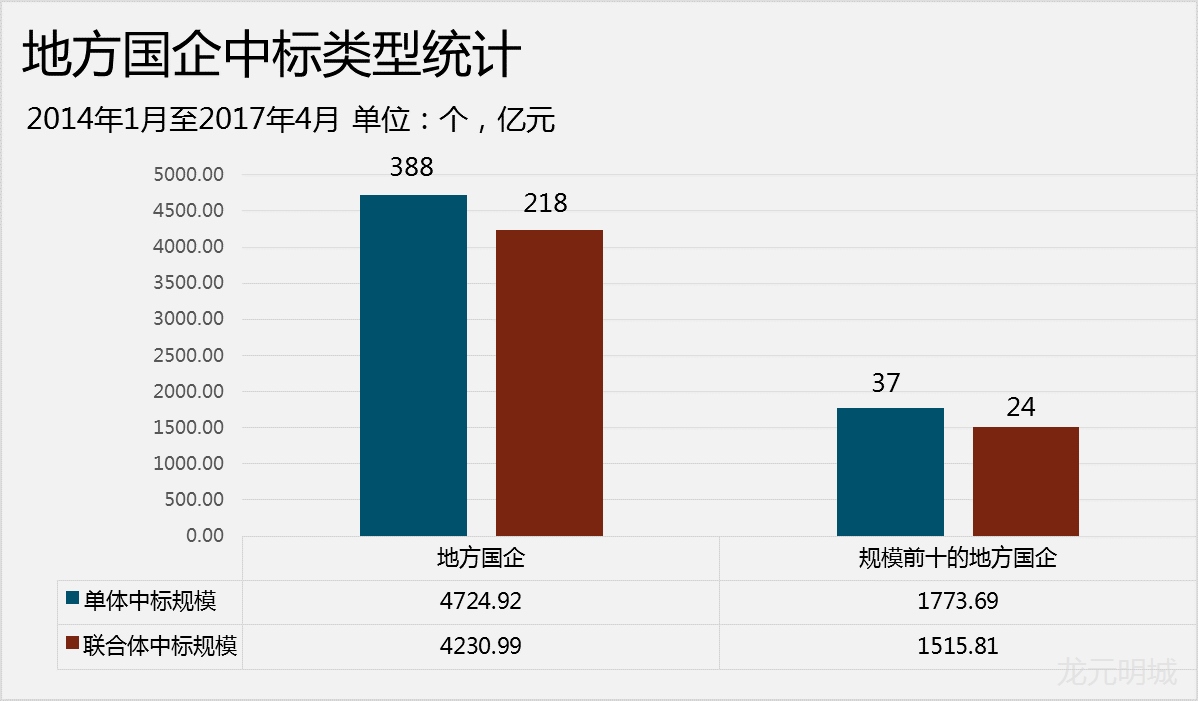

4、“单打独斗”or“联合作战”

我们的统计数据发现,地方国企参与中标的项目中,有4724.92亿元是通过单体形式中标获得,项目个数为388个,占比为52.8%;规模前十的地方国企单体中标项目个数为37个,规模占比为54%。可以看出地方国企确实更倾向于在自己的优势范围内单独参与竞争。

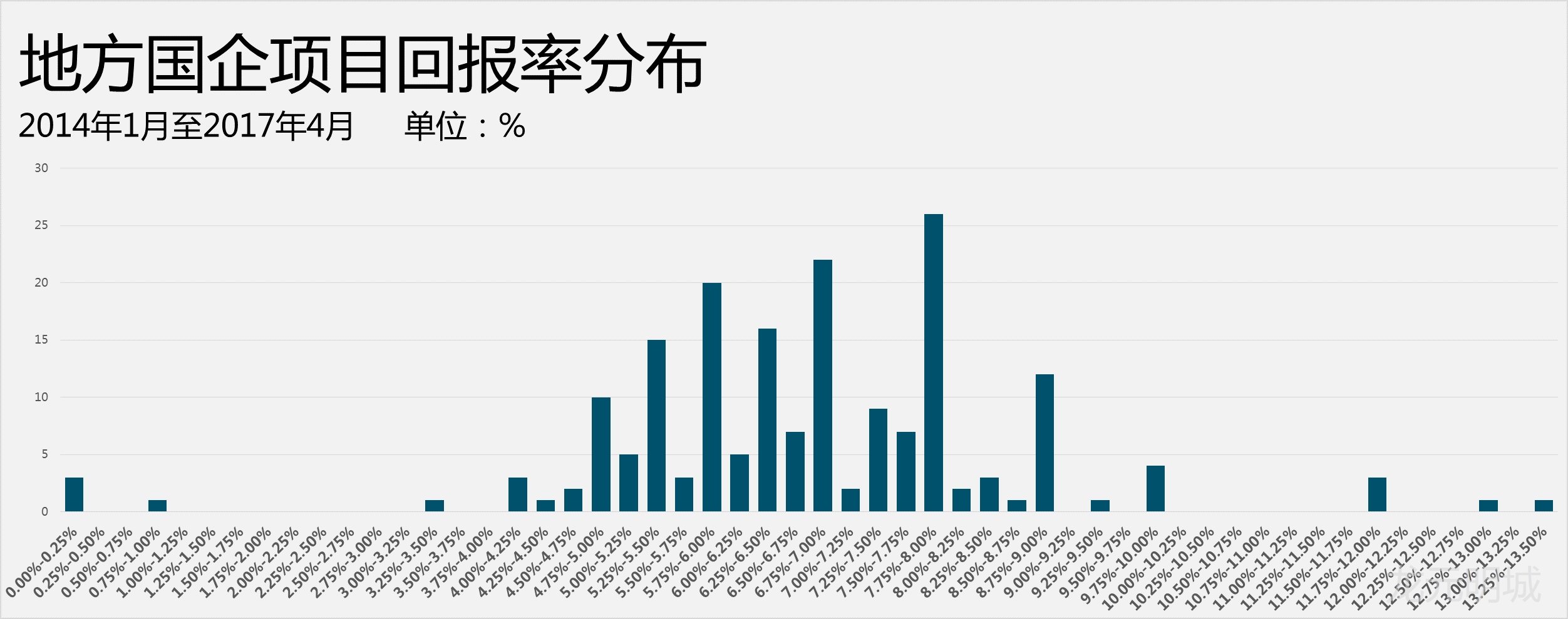

5、报价偏好

在统计范围内的606个项目中,有144个公布了回报率数据,根据我们的统计,地方国企PPP项目的平均投资回报率从2015到2017年分别为8.5%、6.7%和6.5%,高于市场平均的8.04%和6.66%、6.3%。而在规模前十的地方国企中标的61个项目中,有14个项目公布了投资回报率,平均投资回报率为7.65%。可以认为地方国企中标项目的投资回报率整体高于市场平均水平。

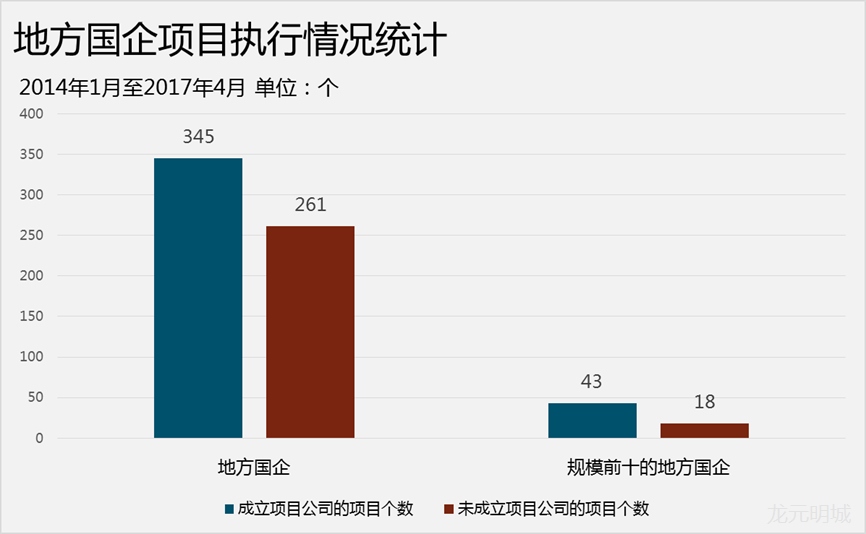

6、项目执行效率

在314家地方国企中标的606个项目中,已经成立项目公司的项目个数为345个,项目公司成立率达到57%,在我们统计的所有2896中,已经成立项目公司的项目个数为1561,项目公司成立率为53.9%。地方国企整体执行效率高于市场平均水平。在规模前十位的地方国有企业中标的共61个项目中,43个已经成立了项目公司,其项目公司成立率达到了70.5%,展示出了更为高效的项目执行效率。

本文从地方国企的特征,其投资的PPP项目特征以及投资PPP项目的行为特征对其参与PPP项目的情况做了统计分析。统计结果显示:

地方国企在项目规模和个数上占比约为市场总成交规模的20%,已经成为社会资本不可或缺的组成部分。从地方国企的活跃度来看,四川省、北京市、浙江省、福建省、山东省等地的地方国企较为活跃,共有126家来自上述省份的地方国企参与了国内PPP市场的交易。

地方国企在不同区域的竞争实力也有所不同,从统计结果看,地方国企在西部地区斩获的PPP项目占到了其总中标规模的50%,而云南省有54%的项目是地方国企中标。

通过进一步分析地方国企的投资行为,我们发现:

地方国企从2014年开始就参与PPP项目的实施,其中标规模从2014年的465亿上升到了2016年底的5167亿元,2017年仅1月至4月底期间达到了2004亿元,我们预计地方国企获得的PPP项目份额将会持续上升。

在我们重点考察的地方国企的跨区域投资能力上,地方国企呈现出了较大的差异。部分地方国企呈现出了较强的跨区域竞争实力,而部分地方国企仍然只能在注册地省份范围内获得订单,“走出去”的能力仍然需要加强。

从地方国企参与的项目层级来看,地方国企参与了从省级、市本级、区县级到管委会多层级的项目,县区级项目和市本级项目成为最受青睐的项目层级,这与绝大部分地方国企都是省属国企有关,参与下一级政府的PPP项目成为他们获得项目的重要手段。但这也导致了部分地区地方国企产生了一定的“挤出效应”,外来社会资本尤其是民营企业的市场空间仍然有待提升。